5·19 暴跌之後 追尋黑暗裡的微光

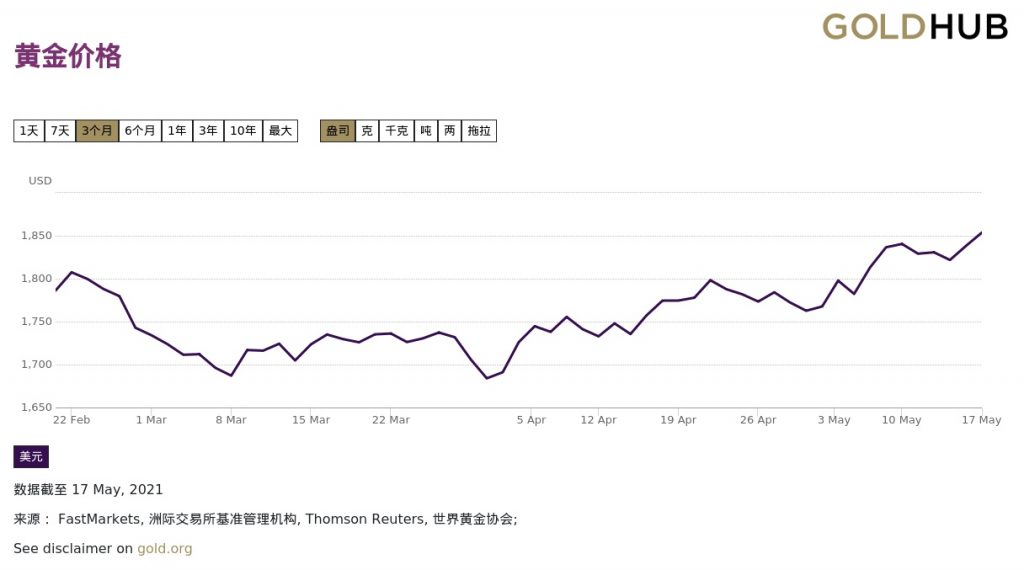

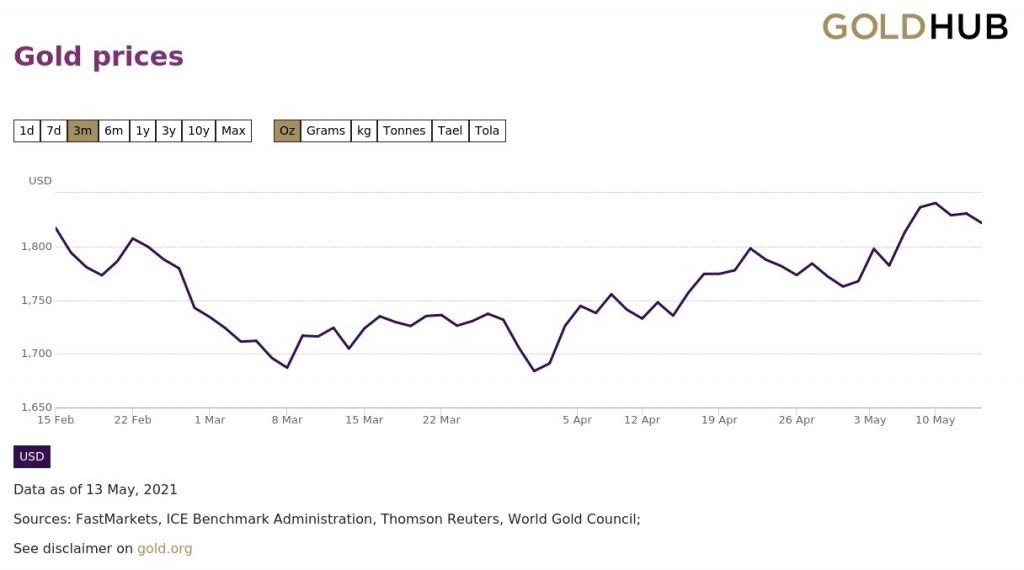

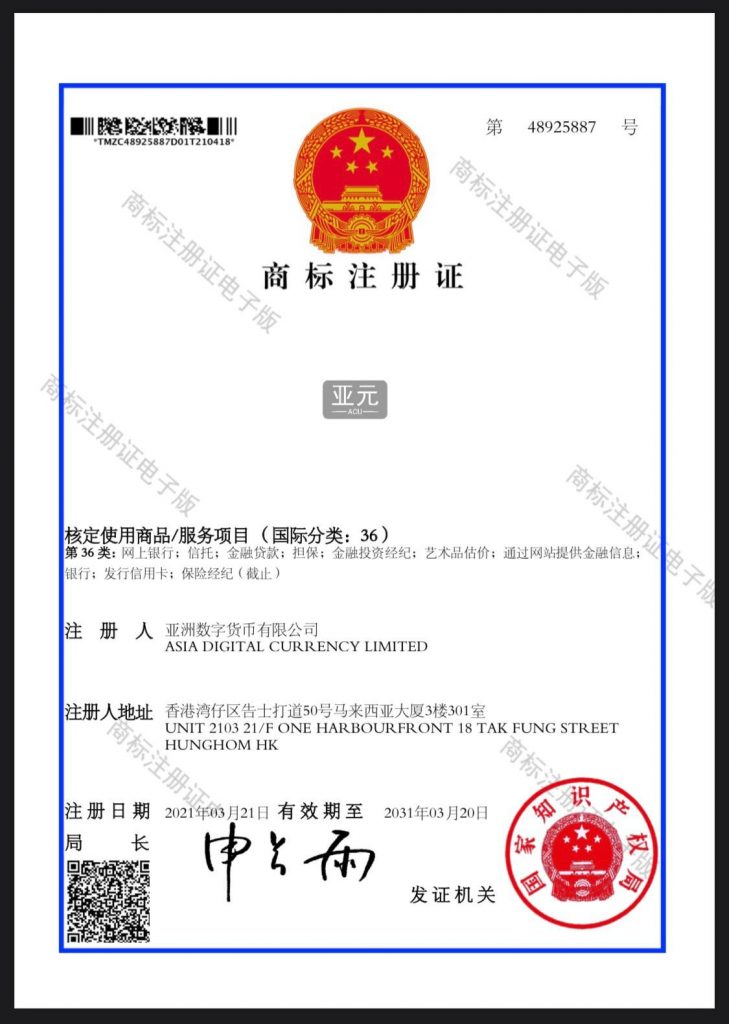

加密貨幣市場正逐漸從5·19重創中慢慢恢復。 目前,在5月19日當天下探至30000美元下方的比特幣已恢復至38000美元附近;跌破2000美元的以太坊反彈至2650美元左右。今日恐慌與貪婪指數為22,雖然等級仍為極度恐慌,但恐慌程度有所緩解,。 市場反彈不算迅速,卻總能從每一次重挫之中恢復回來。行業裡,那些堅定不移的信仰者成為黑暗裡的點點微光,一次次點起明燈。 5·19 寫入幣圈歷史 繼9·4、3·12、4·18,5·19成了幣圈又一個“紀念日”。 在這一天,比特幣一度暴跌30%,最低觸及29000美元附近,從4月創下的近65000美元紀錄高位下挫超55%。當日,據數據平台統計顯示,24小時內已有13.52萬人爆倉。 有觀點認為,幣圈突然集體“雪崩”主要導火索來自於市場消息和監管方面的雙重壓力。 5月18日晚間,中國互聯網金融協會、中國銀行業協會、中國支付清算協會聯合發布《關於防範虛擬貨幣交易炒作風險的公告》是原因之一。公告中指出,虛擬貨幣無真實價值支撐,價格極易被操縱,相關投機交易活動存在虛假資產風險、經營失敗風險、投資炒作風險等多重風險。 地方監管部門也相繼出手治理。 5月18日,內蒙古發改委發佈公告稱,為認真貫徹落實關於全面清理關停虛擬貨幣“挖礦”項目的工作要求,進一步拓寬虛擬貨幣“挖礦”企業問題情況來源渠道,充分發揮群眾監督保障作用,特設立虛擬貨幣“挖礦”企業舉報平台,敬請廣大群眾監督舉報。 多重利空釀成了5·19的“大崩潰”。 有人“下車”,有人在“抄底” “5·19幣災”之後,既有投資者止損“下車”,也有人在暴跌之後大膽進場“抄底”。 在比特幣大跌之際,波場創始人孫宇晨在社交平台上表示,他已斥資9.8億元人民幣抄底比特幣,斥資8.6億元人民幣抄底以太坊,總共花費約18.5億元人民幣抄底加密貨幣。 抄底隊伍大有人在。近日,加密投資機構Morgan Glass Digital的Anthony Pompliano表示,他在分析Glassnode的數據發現,從5月19日市場崩盤開始,持有1萬至10萬枚BTC的比特幣巨鯨總計購買了12.2588萬枚BTC。 在彭博社的報導中,一些加密對沖基金也是抄底買家,總部位於倫敦的MVPQ Capital和ByteTree Asset Management以及新加坡的三箭資本(Three Arrows Capital)均在市場大跌時進行了購買。 在比特幣大跌時,不少投資者也發掘出市場中逆勢上漲的“穩定”幣種。在5月19日,TAC延續長期穩定上漲行情。據數金所行情顯示,在比特幣、以太坊暴跌時,TAC價格大漲10%,價格達到0.26USDT,再度刷新歷史最高價。根據數金所數據統計顯示,當日,TAC單日新增用戶達6000餘人。 追光TAC 進入2021年以來,TAC表現可圈可點。 據數金所行情顯示,自3月中旬至今,TAC價格已漲近8倍。行情圖顯示,TAC價格啟動始於3月17日,當晚,TAC自0.037USDT開始進入持續上漲行情,於4月1日,TAC價格翻倍。隨後,TAC繼續上漲,至4月底,TAC價格達到0.16USDT,較月初再翻倍。進入5月,TAC依舊持續上漲。 TAC的不斷上漲受益於多重利好因素影響。據此前消息,今年以來,TAC曾開啟兩次大規模回購計劃,一舉回購併銷毀45億枚TAC,無形之中推動了TAC價格上漲。另一方面,上線TAC的數金所,今年迎來重大升級,並上線了可兌現實物黃金的新型數字黃金交易工具ACUG。在新項目的帶動下,數金所平台用戶量大增,同時提昇平台其它幣種交易活躍度,繼而推高TAC價格。 然而,一切外在因素均是推動TAC價格上漲的短時利好。 TAC團隊運營穩健,不斷創新進取,TAC價格長期表現穩定,持續受到投資者青睞,才是TAC價值的堅實支撐。 文章轉載: 火星財經:https://news.huoxing24.com/20210525153214993340.html