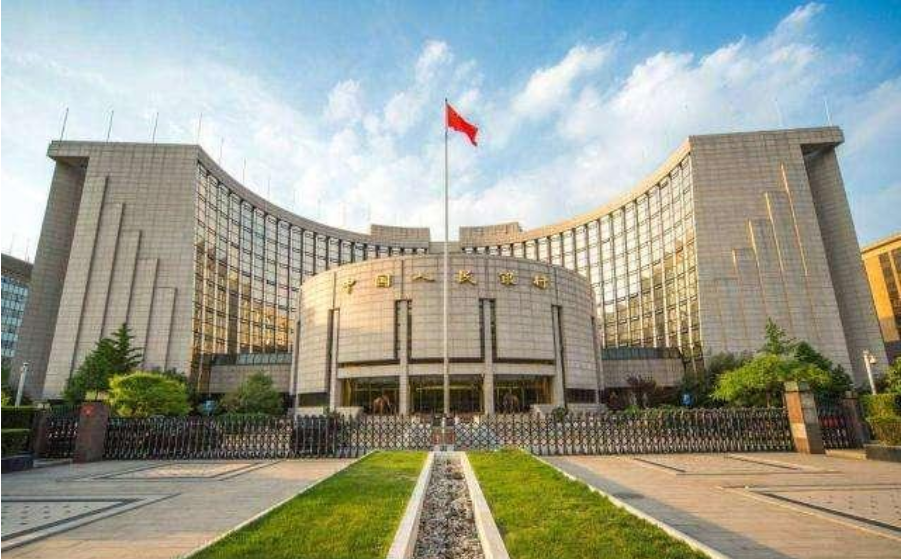

10月24日下午,中共中央政治局就區塊鏈技術發展現狀和趨勢進行第十八次集體學習。 中共中央總書記習近平在主持學習時強調,區塊鏈技術的集成應用在新的技術革新和產業變革中起著重要作用。 與此同時,中國第三方支付行業已經從快速增長期進入到了穩步增長階段。 在金融監管日漸趨嚴的當下,第三方支付企業合規管理能力建設刻不容緩,行業也到了轉型發展的深水區。 支付的真正意義在於讓貨幣得以流通。 如果信用是貨幣的內涵,那支付就是貨幣的外延。 近幾年,區塊鏈憑藉其獨有的信任建立機制,對傳統貨幣理論體系造成重大衝擊,對第三方支付機構而言,既是機遇也是挑戰。 政策之變:強監管時代來臨 這些年來,中國第三方支付行業呈現高增速態勢。 2019年上半年,中國第三方支付綜合支付市場交易規模高達119萬億元。 其中,第三方支付移動支付市場交易規模高達97萬億元。 伴隨著使用者移動支付習慣的建立,以及移動支付場景覆蓋率的不斷提高,我國對第三方支付的管控力度不斷加大,推動行業向下一階段健康發展。 對第三方支付領域的系列整治,源于國務院在2016年4月12日發佈的《關於印發互聯網金融風險專項整治工作實施方案的通知》。 2018年6月30日起,支付機構受理的涉及銀行帳戶的網路支付業務全部通過網聯平臺處理,意味著第三方支付直連時代徹底終結,網聯時代正式開啟。 「斷直連」以後,第三方支付領域政策持續收緊。 除了備付金、斷直連等大眾所熟知的監管檔外,2019年監管著重強調條碼支付、無證經營、反洗錢等多方面。 從監管趨勢看,一方面是國內行業持牌化從嚴監管。 截至目前,央行共發放271張第三方支付牌照,登出34張,國內目前存有237張支付牌照。 另一方面是跨境支付的「鬆綁」。 4月29日,國家外匯管理局發佈《支付機構外匯業務管理辦法》明確市場主體、交易資訊要求。 當前,我國支付業務的發展趨於成熟,可以預見,未來會有更多的支付機構在跨境支付的賽道上競爭。 格局之變:「雙寡頭」時代 在第三方支付移動領域,支付寶和微信支付佔據絕對主導地位,二者的市場份額占比已經超過90%。 目前,支付寶全球使用者數已經超過10億。 阿裡巴巴的核心競爭力在於構建了一個巨大的生態系統,新零售的發展為支付寶的線上線下支付提供了豐富場景支撐。 而同時,支付寶的發展也為阿裡巴巴更好地落實新零售戰略提供了有利條件。 從全球化戰略角度看,目前支付寶的跨境線下支付業務,已經覆蓋了境外逾40個國家和地區數十萬商戶,為使用者連接起景區、餐飲、購物、出行等出境游的完整場景鏈路。 與其他互聯網公司拆分金融業務、設立金融品牌不同,騰訊一直沒有拆分金融業務,甚至沒有獨立成立事業群。 在騰訊的金融業務條線中,第三方支付是騰訊佈局最早的互金板塊,目前手握支付牌照。 支付產品包括微信支付、QQ錢包、財付通等多個前端支付產品。 2014年春晚,借助春節微信紅包互動活動的引流,微信支付快速崛起。 截至目前,微信支付的日均總交易量超過10億次,連接5000萬個體商戶與商家,已覆蓋全國34個省份。 在「雙寡頭」格局下,行業市場逐漸穩定,但是支付作為金融入口,仍然擁有巨大生存和盈利的空間。 拉卡拉、匯付天下等第三方支付機構頭部企業上市成功,或將引起支付上市熱潮。 技術之變:「區塊鏈+支付」 近幾年,區塊鏈憑藉其獨有的信任建立機制,成為各國爭相佈局的戰略前沿。 區塊鏈之于支付行業,如5G之于通信市場。 區塊鏈所具備的去中心化、不可篡改、可追溯的核心應用能力,可以讓信任成為一種程式和機制,真正變革生產關係,大幅提升生產力,重塑一個公平、公正和可信的世界。 區塊鏈+支付的結合,能夠為支付行業提供高效、安全、低成本的解決方案。 以銀行為主力的金融機構,正在借鑒區塊鏈技術,在一定範圍內構建私鏈體系,一方面滿足合規性和監管要求;另一方面希望打造一個統一的帳本和結算系統,降低交易成本,提高運營效率。 除了金融機構,科技公司開始積極擁抱區塊鏈,期望通過不可篡改、高透明度、點對點的區塊鏈技術,減少第三方平臺,降低中間成本,實現安全高效的支付與結算。 尤其在擁有2萬億元市場的跨境支付領域,蘊藏著巨大的發展機遇。 值得警惕的是,隨著區塊鏈技術的應用,以及數字錢包的出現,第三方支付平臺的傳統支付服務和基於支付的傳統增值服務很有可能會被取代,或將迎來顛覆性改造。 趨勢之變:數字貨幣與第三方支付 從貨幣發展趨勢和規律看,貨幣內生於特定的市場,不同的市場可以有不同的貨幣。 在市場發生根本性變化的同時,新的支付方式、新的交易媒介都將會出現。 以比特幣為代表的數字貨幣的生成、存儲和交易,是區塊鏈技術應用最早的領域,也是目前落地最多的領域。 2019年6月18日,Facebook發佈Libra白皮書,計畫在2020年上半年推出基於區塊鏈技術的數字貨幣Libra。 如果美國允許Libra在美國監管下合法運行,則對全球支付系統會產生巨大的影響。 具體來講,Libra可能改變目前被SWIFT所壟斷的跨境匯款市場,以及Visa、MasterCard主導的各國移動支付市場,成為部分匯率波動較大國家新的儲值手段和數字資產交易中新的價值尺度。 不過,目前,Libra面臨許多監管難題,短期內對實體經濟影響有限。 當Libra飽受爭議之時,中國人民銀行擬推出的央行數字貨幣DCEP(Digital Currency Electronic Payment)卻在如火如荼地進行。 …

第三方支付擁抱區塊鏈 轉型進入深水區 閱讀全文 »